2021-01-22

“2020年即将过去,在动荡的国际形势与反复的疫情中,药品的刚需特性和产业的创新基因依旧拉动全球药品市场保持正增长,而中国医药经济也在疫情带来的新常态下进行新一轮重构。

展望2021年,我们依然相信,医药的朝阳产业特质不会改变。12月9日,在广州举行的2020-2021全国医药经济信息发布会上,国家药监局南方医药经济研究所所长林建宁,对当前医药经济运行情况进行了详尽梳理,并引领与会代表,就2021年医药市场新变局展开深度的思考。

一、盘点2020医药经济“疫”外收获

药业最关注的一个问题:疫情之下中国医药经济表现如何?

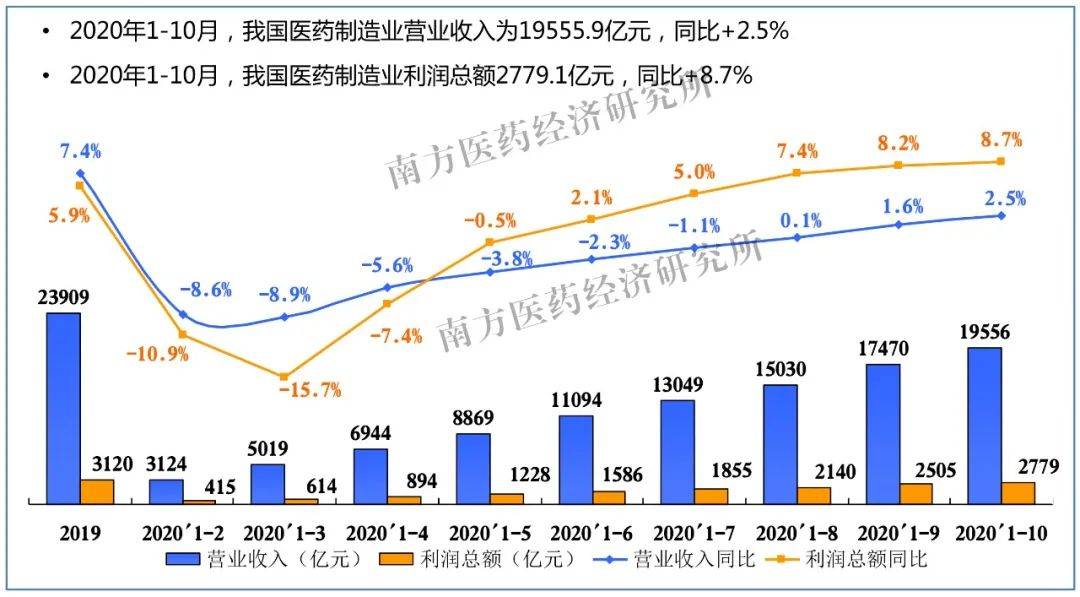

根据IMF最新预测,2021年全球经济将因为新冠疫情大流行而衰退,但中国经济依然能保持正增长,在一系列稳增长的措施加持下,医药制造业营业收入经历了两个季度的下降之后,8月份增速由负转正,前十个月累计增长2.5%,尤其是卫生材料与医疗器械两个子行业的增速,分别达到41.4%和27.7%。

从医药上市公司的业绩来看,前三季度营业收入累计增长5.1%,利润增长则达到26.7%。前三季度医药出口交货值合计实现2179.9亿元,同比增长37.2%。在总体逐步复苏的节奏中,部分子行业依然没有从疫情中恢复过来,

1-10月份化学制剂行业收入同比下降4.3%,利润下滑9.3%,相关上市公司中也有近半数的净利润为亏损。而中成药制造业的收入和利润的跌幅也均超过5%,可见真正能在疫情中获益的企业并不多,2021年将是企业闯关夺隘,恢复增长的考验之年。

2019-2020年前10月医药制造业营业收入、利润总额(数据来源:国家统计局)

医药工业上游在疫情压力下前行,下游的终端市场也因疫情因素,出现了近十年来前所未有的负增长。

当前中国药品销售逐渐分化为线上和线下两大类别的终端业态。线下终端包括医院、实体药店和基层医疗机构,线上终端包括平台电商、垂直电商与互联网医院等新零售业态。疫情的催化下,这四个终端的分化更加明显。

线下的医院药品销售跌幅明显,这主要是因为疫情防控带来的就诊人数明显减少。

2020年前三季度医药上市公司各子板块营收入及增长(亿元)(数据来源:国家统计局)

卫健委最新数据显示,1-8月份全国医疗卫生机构总诊疗人次同比下降16.1%,其中医院同比下降17.2%,基层医疗卫生机构同比下降13.8%,这直接导致了医院与基层医疗终端的萎缩,加上医保控费与集采限价等因素叠加,预计2020年医院市场药品销售额将同比下降8.5%,基层医疗终端也将下跌10.9%。

2020年前三季度医药上市公司各子板块利润总额(亿元)(数据来源:国家统计局)

首提药品销售第四终端

疫情期间,药店成为百姓购药主要场所,刚需拉动之下药店销售额总体保持增长,且增幅从一季度的0.6%,提升到三季度的4.6%,预计今年全年能增长6%,2020年上半年新增药店数量就达到7232家,全国药店总量已经超过5.3万家,四大上市连锁企业业绩也保持20%以上的快速增长,从样本药店的数据看,一季度仍有四成以上的药店负增长,接下来药店圈的洗牌将会加快。

实体药店已经不可避免要遭遇电商的强烈冲击。

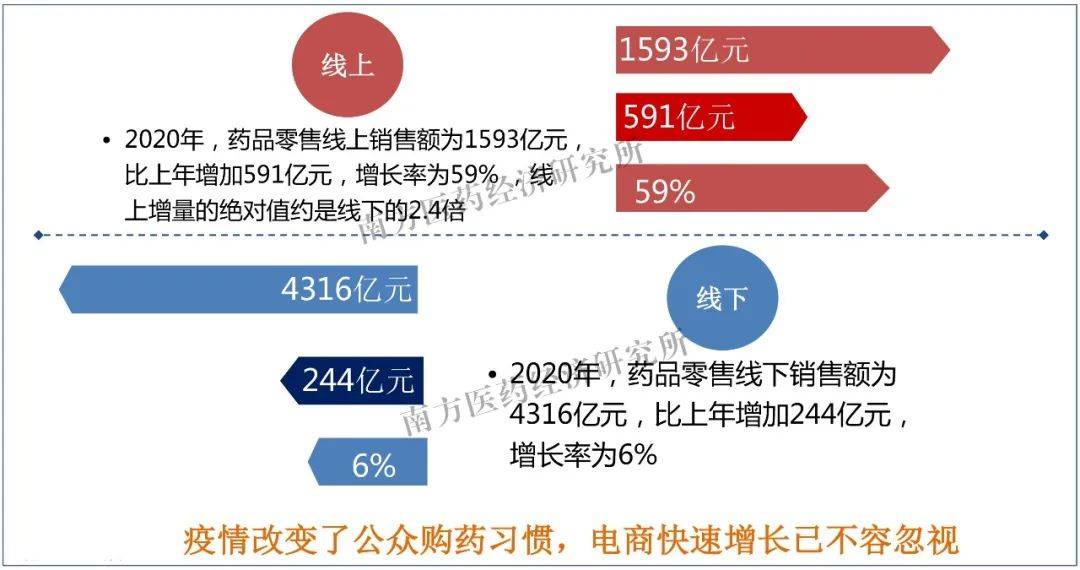

疫情改变了公众购药习惯,线上终端在疫情期间异军突起,成为不容忽视的新增长极。线上终端成了第四药品销售终端的新概念。疫情期间各大医药电商平台成交活跃度明显提升。

数据显示,阿里健康与京东医药平台上的200多家网上药店,2020年前十个月线上药品销售额达到434.7亿元,同比增长53.17%。

对比药品线上与线下终端的增长态势。2020年医院、实体药店和基层医疗机构药品零售线下销售额为4316亿元,比上年增加244亿元,增长率为6%;而线上药品销售额为1593亿元,比上年增加591亿元,增长率为59% ,线上增量的绝对值约是线下的2.4倍。

当前,仅阿里与京东两个平台网售处方药的月度金额均超过5亿元,下一阶段随着处方药网售的有条件放开,这个数字还将持续攀升。

支撑线下终端快速增长的另一个因素是互联网医疗的兴起。截止目前,全国已经有900多家互联网医院,保守估计其市场规模将超过940亿元,其中药占比将近一半,‘十四五’期间,国家将重点扶持互联网医疗的发展,未来,网上医院可能成为实体医院的标配。

国内线上线下药品零售市场比较

伴随中国社会进入老年化进程,慢病患者增加,公众网购药品习惯逐渐形成,医药电商在迎接巨大机遇的同时,其存在的虚假信息、违规销售等问题也会凸显出来,但是药品消费向线上转移是一个大趋势,相应的医保支付、安全监管等政策将陆续到位,规范化进程中的线上终端将对传统实体药店形成巨大冲击。

今年11月,亚马逊网售处方药,消费者主动要求美国零售大佬CVS药店将个人处方药记录转移到亚马逊,诺华、礼来、BMS等一些跨国药企也在今年进博会期间,与阿里健康等平台合作,加快线上销售布局。而原本已经要面对门诊统筹带来客流分流,集采限价等压力的实体药店,主动拥抱互联网将是必然选择。

总的来看,2020年,中国药品终端市场销售额同比下降2%,其中线下市场降幅为5.4%。疫情对医药经济的影响整体偏负面。

展望2021年,在宏观经济稳步复苏,国内不出现新一轮大规模疫情的前提下,在药品刚性需求的支撑下,中国药品市场将出现明显的恢复性增长,其中医院终端将增长12%,药店终端将增长5.5%,基层医疗终端将回升17%,线下终端合并上升10.8%,而线上终端将依然保持40%以上的较快发展。

前瞻2021四大变局

在终端变局中,创新药、仿制药、原研药、传统中医药又将面临怎样的政策变量,呈现出怎样的竞争新格局呢?展开了详细分析,梳理出2021年医药市场四大看点:

一是医药创新持续加码,疫情不会阻挡全球创新步伐。FDA在2020年前11个月批准了46个新药,其中新化学实体药物34个,而中国也批准了9个一类新药。

疫情并没有减缓新药审批的速度,反而刺激了医药企业在抗病毒药物和疫苗领域的研发投入。2021-2026年,全球生物药市场将达到5050亿美元,占药品市场的总份额将达到35%。5年后,全球最畅销的100个药品中,有55%的销售额来自新生物技术药物。目前,肿瘤用药市场保持了11.5%的复合增长率,到2026年,全球将达到3112亿美元。中国医院的肿瘤药销售额也保持强劲增长的势头,尤其是PD-1类药物业绩抢眼。

未来五年,跨国药企的研发强度平均在16%以上,以恒瑞、信达等为代表的国内创新型药企的研发强度已经超过17%,国产创新药研发市场头部化格局已形成。中国在全球创新药市场中的占比将突破16%,本土研发型企业将进一步融入全球研发创新的竞争中,同时资本市场对创新药也更加青睐,仅科创板上市公司34%的募集资金都用于具体药械临床研发项目上。

提醒企业注意国产创新药出现高水平重复的现象,仅申报甲磺酸伊马替尼仿制药的企业就有80多家,替尼“大爆炸”之外,与PD-1/PD-L1靶点有关的药物超过260种,临床试验阶段有115个,全国有PD-1/L1产品的企业已超100家。“‘高水平重复’或将导致价格下降,但创新药市场潜力仍然巨大。2021年创新药仍将受到追捧。

第二大看点是医保新政将加快改变仿制药医院终端格局。今年,是“健康中国”2020战略规划的收官之年,卫生总费用占GDP的比重已经超过6.5%,个人支出的占比下降到28.4%,政府对医疗卫生的支出保持7%以上的稳步增长,中国贫困人口已经实现了应保尽保,因病致贫人数将有所减少。

医保投入从原本的大水漫灌方式,转为广覆盖、重统筹、保基本、强基层,并且在医药领域合规方面,医保机构频频重拳出击,加上查税与反商业贿赂等政策实施,医院终端药占比已经降到28%左右,“以药补医”的格局在逐渐松动改变。

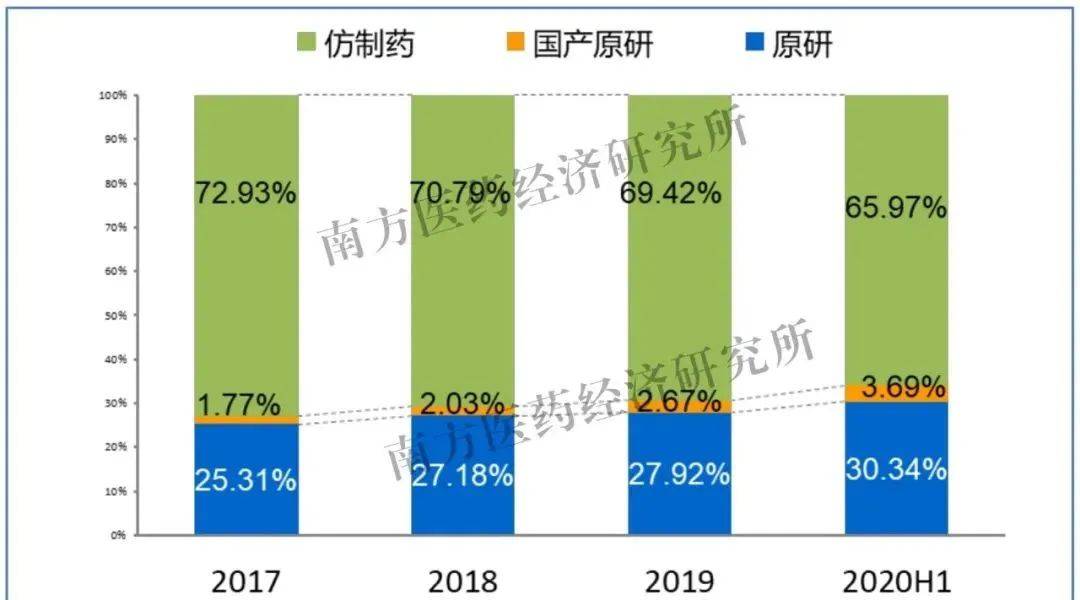

当前国产仿制药市场承受较大生存压力。一方面集采降价明显,下一步全国性的集采平台将建成,价格联动机制将进一步降低中标价,“4+7”使仿制药一致性评价成为基本门槛而非竞争优势,集采常态化,以价换量强化巨头市场把控力。

在医院终端,仿制药出现“量升价跌”的情况,预计五年后仿制药的销售额占比或将下降到55%以下,另一方面,原料药垄断屡禁不止,左卡尼汀、多巴胺、葡萄糖酸钙等12个受关注的存在原料药垄断现象的制剂产品,五省中标均价已经连续三年下跌,普药企业承受较大的成本压力。

未来市场上留下的只是具备成本优势的大普药企业以及高端仿制药企业。未来五年,全球将有总销售额达到3800多亿美元的药品专利到期,同时,我国也陆续发布临床急需的境外新药名单,这为国内首仿药企业提供了结构性机遇。

探讨了原研药是否正在逐步退出中国市场的问题。分析显示,目前出现逆全球化的浪潮,美国与日本计划将制造业回迁国内。

中国本土创新的后发优势也削弱原研药的竞争力,尤其是医保谈判的砍价能力不容小觑,不少外企放弃中标。终端数据显示,医院终端的原研药份额不降反升,这与国内以临床需求为导向扩大进口的政策有关,也与原研药品良好的药物经济学效应,以及部分药品转为自费药后,积极拓展商业保险领域有关。可见,药品的竞争终究是质量的竞争,国产药要扩大份额,根本上还要从提升治疗效果,追求高质量发展上发力。

最后,中医药市场仍将是未来五年的关键领域。新冠疫情中,中医药参与救治确诊病例的占比达到92%,有效降低了发病率、转重率、病亡率,提高了治愈率,其独特的抗疫优势已经在全球获得认可。

“十四五”期间,国家将把中医药纳入在国家医学中心和国家区域医疗中心的规划建设中。粤港澳大湾区也将被打造为中医药的创新高地。新的中药注册分类中,明确古代经典名方的中药复方制剂可以豁免临床加快上市。中药企业如何把握一系列的政策红利值得深思。

2020年前三季度,中药工业营收与利润双双负增长,中药注射剂在重点城市公立医院销售额跌破百亿元,短期市场不振如何扭转,如何证明疗效与安全性,在中药现代化、国际化中取得实质性的进展,是中药行业亟待闯过的关口。

提炼医药发展新关键词

总的来看,2021年中国医药经济关键词是复苏、创新、整合、合规。具体表现在,创新药推动全球医药市场加速增长;中国式创新加码,备受资本追捧;仿制药巨头瓜分市场,但终端份额却在下降;高仿首仿是新高地,自费药成新赛道;原研药市场占比仍在提高但结构变化,一系列严查将进一步倒逼合规,长期利好政策改变不了中药短期的颓势,电商将成为医药市场第四终端。

对2021年医药经济趋势给出了新的预测,同时,发布南方所对2021年医药制造业营业收入增长的新预期,尽管受疫情影响,2020年中国医药制造业营业收入仍然保持3%的增长,预计2021年,有望突破2.66万亿元,同比增长约8.2%。

雄关漫道真如铁,而今迈步从头越,展望2021年,我们期待医药工业的成绩单能带来“疫”外新增长,朝阳产业的属性不会改变,中国医药经济高质量发展的车轮将持续加速。(转载自:医药经济报)

- 下一篇: 市场聚力 | 2020医药行业十大预言

微信扫一扫关注公众号

微信扫一扫关注公众号